Viele E-Commerce-Händler setzen länderübergreifend auf einheitliche Produktpreise. Die Anwendung falscher Steuersätze kann dabei nicht nur zu einer ungewollten Verkürzung von Umsatzsteuern führen, sondern sich auch negativ auf die Marge auswirken.

Händler unterschätzen Verluste, die auf Umsatzsteuer-Ausnahmen zurückgehen

Onlinehändler ignorieren bei der Umsatzsteuermeldung häufig länderspezifisch geltende Reduzierungen und Ausnahmen und wenden stattdessen den jeweiligen Standardsatz an. Die zusätzliche Marge, die bei korrekter Anwendung der tatsächlich geforderten Steuersätze möglich wäre, fließt somit ans Finanzamt, anstatt in die eigenen Einnahmen.

Würden alle Händler in der EU so verfahren, träfe 2022 den E-Commerce unserer Schätzung nach eine Überzahlung von 3,8 Mrd. Euro USt. Zugrunde liegt der Berechnung der am 14. Februar für die EU-27 im Jahr 2022 prognostizierte E-Commerce-Umsatz von 388,371 Mrd. Euro laut Statista Global Consumer Survey. Angaben zu aktuellen Reduzierungen und Ausnahmen entstammen eClears Steuersatzdatenbank.

Cross-border E-Commerce in der EU hat großes Umsatzsteuer-Optimierungspotenzial

Das Umsatzsteuer-Optimierungspotenzial beschreibt die Differenz zwischen der pauschalen Anwendung von Standard-Umsatzsteuersätzen und der Anwendung der je nach Produktklasse tatsächlich richtigen Umsatzsteuersätze, unter Berücksichtigung aller aktuellen Ausnahmeregeln und Reduzierungen.

Zugrunde liegt dem Optimierungspotenzial, dass die Umsatzsteuersätze in der EU stark variieren. So hat Luxemburg (17) etwa den niedrigsten und Ungarn (27 %) den höchsten (27 %) Standardsatz. Immerhin eine Differenz von 10 %. Wenn man dann noch die reduzierten (zwischen 5 und 15 %), stark reduzierte Sätze (unter 5 %) in Betracht zieht, wird das Optimierungspotenzial schnell sehr offensichtlich. Welcher Satz einem speziellen Produkt zugeordnet wird, obliegt dem jeweiligen Mitgliedstaat. Diese Freiheiten sollen nach Empfehlung des ECOFIN im Dezember 2021 sogar noch erweitert werden.

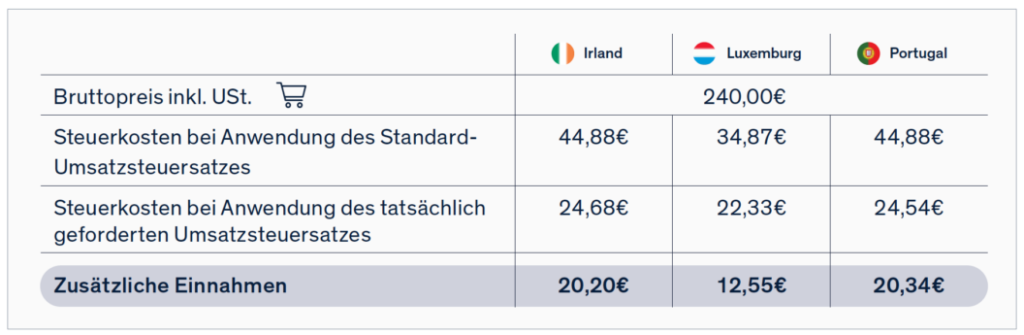

Beispiel:

Ein Warenkorb im Wert von 240 EUR brutto, gefüllt mit Kinderkleidung und -schuhen, einem Buch und einer Gitarre, würde es in Portugal und Irland mit Anwendung der Standardsätze jeweils auf 44,88 EUR USt. bringen, die den Finanzämtern weiterzureichen sind.

Hätte der Händler geltende Reduzierungen und Ausnahmen berücksichtigt, wären es nur 24,54 EUR bzw. 24,68 EUR. Und ihm blieben gut 20 EUR mehr pro Warenkorb.

Mehr Marge und Tax Compliance trotz komplexer EU-Regelungen

Aufgrund der enormen Komplexität des EU-USt.-Systems mit seinen länderspezifischen Sonderregelungen ist es vielen Unternehmen ohne Investition in Ressourcen nahezu unmöglich, ihr tatsächliches Umsatzsteuer-Optimierungspotenzial zu nutzen.

Unternehmen, die den Aufwand einer EU-weiten Steuersatzermittlung mit fortwährender Aktualisierung bislang höher einschätzen als ihre Vorteile, können nun kostenfrei prüfen, ob die von ihnen angebotenen Produktgruppen in anderen EU-Ländern von Reduzierungen und Ausnahmen betroffen sind.

Zur schnellen Berechnung sind im von uns entwickelten VAT Optimiser lediglich die Umsätze nach Ländern einzutragen und die Produktgruppen anteilig zu gewichten. In wenigen Sekunden wird das Umsatzsteuer-Optimierungspotenzial in Euro ermittelt. Wer an einer Aufschlüsselung nach Ländern und Produktgruppen Interesse findet, kann sich diese per Mail zukommen lassen.

Den VAT Optimiser stellen wir Ihnen unter eclear.com/de/vat-optimiser zur kostenfrei zur Verfügung.

Da deutsche Onlinehändler – neben Händlern aus China – einen hohen Marktanteil haben und leider immer noch (zu) viel im Ursprungsland (DE) versteuern (also häufig mit 19 oder 7 Prozent), obwohl das seit dem 1.7.2021 in vielen Fällen falsch, ist die Wirkung eine andere: Es wird zu wenig Umsatzsteuer abgeführt, da die meisten EU-Staaten deutlich höhere Steuersätze als Deutschland haben.