Erwartungen nicht erfüllt, die Aktie verliert kräftig und das bei einem Gewinnplus von 50% gegenüber dem Vorjahr. Die Prognose für das dritte Quartal fällt für verwöhnte Amazon-Interessenten recht mau aus: Nur 16% Wachstum und magere 2.5 bis 6 Mrd. US$ Reibach sagt das Unternehmen voraus. Schauen wir einmal genauer hin. Ach ja, Wachstumstreiber war das AWS-Geschäft.

Objektiv sind die Zahlen verdammt gut. Der Umsatz (net sales) erreichte im Q2 113.1 Mrd. US$, das ist ein Anstieg um 27% und bedeutet einen Ertrag in Höhe von 7.8 Mrd. US$. Warum bei diesen Zahlen die Anteilseigner enttäuscht sind, wissen wir nicht.

Immer noch ist der Konzern sehr darum bemüht, nett zu wirken, denn gesellschaftliche Themen stehen auch in diesem Quartalsbericht im Vordergrund: Mitarbeiter, Umwelt, andere gesellschaftlich und amerikanische Themen werden explizit erwähnt. So stellt der Alleskönner heraus, dass sie das Unternehmen sind, das am meisten in den USA investiert hätte.

»Amazon invested more in the U.S. than any other company in 2020.«

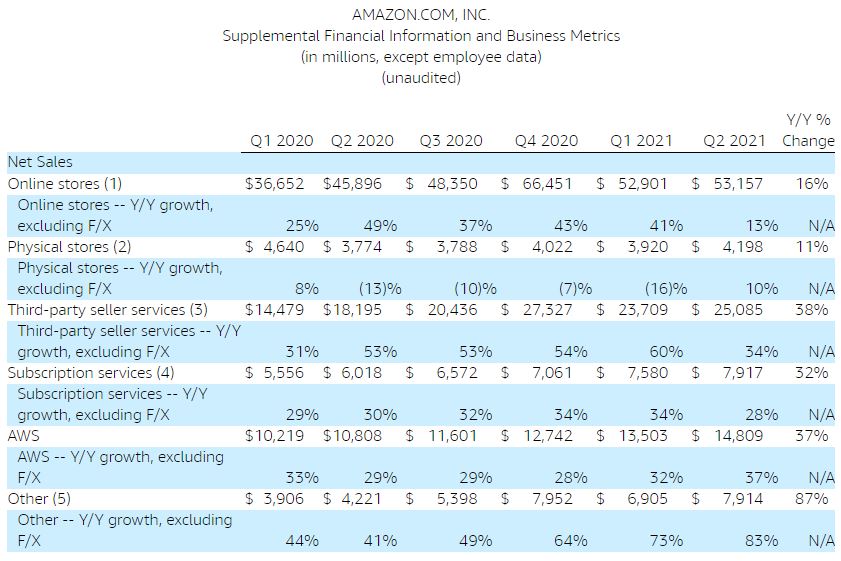

Das Wachstum bei den Onlineshops scheint etwas ins Stocken zu geraten. Lediglich ein Anstieg von 16% wurde gemeldet. 2020 waren es immerhin noch 49%! Und auch bei den Händlern hat sich das Wachstum verlangsamt. Zwar sind 34% Anstieg bei den ›Third-party Seller Services‹ ordentlich, jedoch deutlich weniger als die 53% im Q2/2020 berichtet.

Auch die Anzahl an bezahlten Einheiten fällt deutlich geringer als im Vorjahr aus. Hier berichtet das Unternehmen nur 15% gegenüber 57% im Vergleichszeitraum.

Allerdings ist der Anteil der Händler an den bezahlten Einheiten noch einmal auf 56% gestiegen. Damit nähert sich diese wichtige Zahl immer mehr den 60% und repräsentiert einen bisherigen Höchststand.

Kommentar

Die Zahlen sind ohne Frage ordentlich. Allerdings scheint sich das Wachstum im Handel zu verlangsamen. Gerade im Händlerkontext ist der geringe Anstieg der ›Third-party Seller Services‹ bemerkenswert. Aus dieser Zahl lassen sich – wenn auch sehr ungenau – die Händlerumsätze ableiten. Dass der Anstieg der bezahlten Einheiten um 29% zurückgegangen ist, kann fast schon als dramatisch bezeichnet werden.

Leider lässt sich Amazon nicht zu den Gründen aus, daher kann nur orakelt werden. Ein möglicher Grund wären die anhaltenden Herausforderungen in den Fullfilment Centern (FC). Im abgelaufenen Quartal zeigten sich verlängerte Lieferzeiten, die Einlieferung stockte und die Lagermengen wurden stark reguliert. Aber: Das ist reine Kaffeesatzleserei.