Gastartikel von: Christoph Prokeš, fba-hero.com . VAT Regulierungen treffen auch Deutsche Händler. Was Amazon-Verkäufer, die in Großbritannien (GB) lagern jetzt wissen müssen. Umsatzsteuerbetrug ist ein großes Problem für die britische Regierung und hat zwischen 2015 und 2016 zu einem geschätzten Verlust für Steuerzahler in Höhe von von mindestens £1,5 Mrd. geführt. Alles wegen Steuerbetrug im Onlinehandel, meistens sind ausländische Firmen daran beteiligt. Mit einem Gesetzentwurf, der am 1. April 2018 in Kraft treten wird, sollen diese Betrügereien gestoppt werden, indem strengere behördliche Vorschriften für Verkäufer außerhalb Großbritanniens bzgl. der Umsatzsteuer eingeführt werden.

Wer ist Betroffen? Alle nicht in UK ansässigen Amazon Händler die in Amazon UK (FBA) Waren lagern.

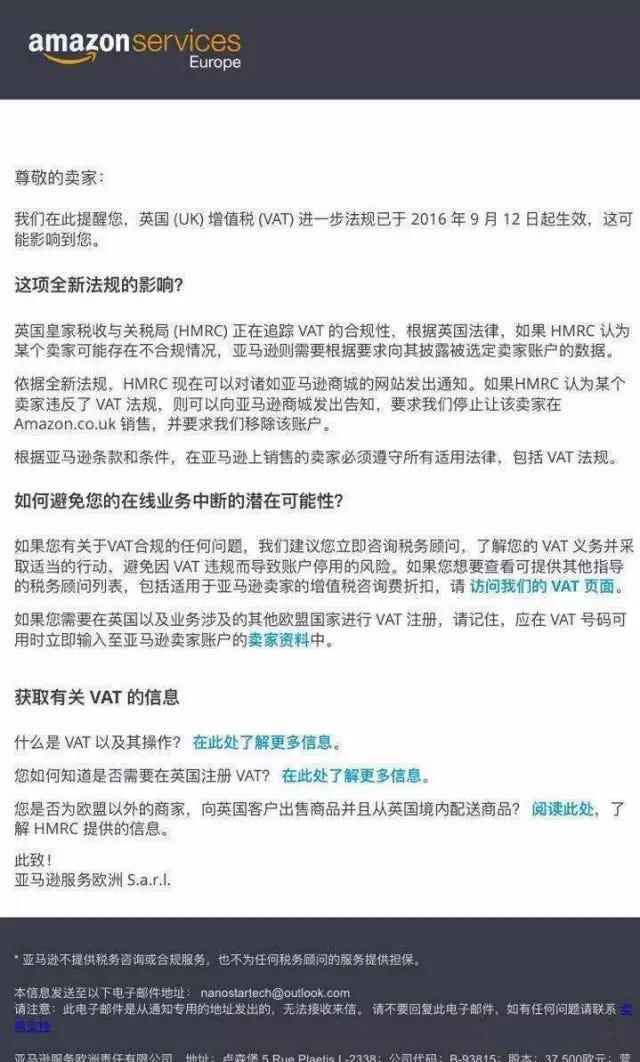

Nicht-britische Amazon-Verkäufer, die in Großbritannien lagern, werden von Amazon hinsichtlich der Einhaltung der Umsatzsteuerregelungen kontrolliert. Das geschieht automatisch indem die von den Verkäufern übermittelten Informationen mit den Daten im VIES-System der Europäischen Kommission abgeglichen werden. Amazon muss sicherstellen, dass ihre Kunden über eine Umsatzsteuer-Identifikationsnummer verfügen und dass sie eine Umsatzsteueranmeldung vorgenommen haben. Ein Sprecher des weltgrößten Internet-Einzelhändlers erklärte:

“Wir überprüfen die Empfehlungen des Ausschusses und unterstützen die Bemühungen, um sicherzustellen, dass Unternehmen und Privatpersonen, die auf allen Marktplätzen verkaufen, die Umsatzsteuervorgaben einhalten.“

„Wir bieten umfangreiche Informationen, Schulungen und Tools, um Verkäufer bei der Erfüllung ihrer USt.-Pflichten zu unterstützen, und wir arbeiten in dieser Angelegenheit eng mit der HMRC zusammen, indem wir alle angeforderten Daten über Nicht-EU-Verkäufer weitergeben und Verkäufer, die die Vorgaben nicht einhalten, umgehend entfernen.“

Geldbußen und Fristen

Folglich gibt es Fristen und, wenn sie nicht beachtet werden, Geldbußen, mit denen die Verkäufer konfrontiert sind. Hier ein kurzer Überblick:

- Fulfillment-Geschäfte, die bereits handeln müssen sich bis zum 30. Juni 2018 registrieren.

- Wer nach dem 1. April 2018 Handel betreibt muss bis zum 30. September 2018 USt.-registriert sein.

Wenn die Registrierung nich rechzeitig abgeschlossen wird können für jeden non-konformen Monat Strafen in Höhe von bis zu £500 anfallen.

Unternehmen, die nach April 2019 die Vorgaben immer noch nicht erfüllen, müssen eine Strafe in Höhe von 10.000 £ zahlen, können und werden strafrechtlich belangt werden und verlieren ihr Recht, weiterhin im Vereinigten Königreich Handel zu betreiben.

Wir haben eine der Personen hinter http://www.vatfraud.org , zu seiner Meinung über die neuen Regelungen und die zukünftigen Konsequenzen befragt:

Wie bewerten Sie diese Veränderungen? Handelt es sich um eine echte Lösung oder nur um die Behandlung der Symptome des eigentlichen Problems? „Es bedeutet, dass sich Amazon nun selbst darum kümmern muss. Ich habe vor 2 Tagen einen chinesischen Verkäufer mit KEINER USt.-Nummer gemeldet. Wir werden sehen, ob Amazon diesen Verkäufer entfernt (das wäre zumindest das erste Mal). Amazon kann nicht länger Pontius Pilatus spielen.”

Ist es ein Segen oder ein Fluch für heimische Unternehmen? Könnte es auch negative Folgen haben? „Ich sehe es nur als Segen und kann mir keine negativen Konsequenzen vorstellen.”

Ist es noch möglich, diese neuen Vorschriften zu umgehen?

„Es besteht die Möglichkeit, die Adressen von Vertretern zu verwenden, und sie werden die USt.-Nummern zwischen ihren Kunden teilen. Außerdem vermuten wir, dass einige Verterter die USt. für ihre Kunden (chinesische Buchhalter mit Sitz im Vereinigten Königreich) zu niedrig deklarieren.”

Diese neuen Regelungen haben durchaus das Potential dem unechten USt.-Anmeldungen und den damit verbundenen Steuerverlust für die britische Regierung entgegenzuwirken zu beenden. Hierfür ist vor allem Amazon in der Pflicht und letzten Endes wird es v.a. auf die Kontrollen durch Amazon ankommen. Ob und in welchem Ausmaß die Umsetzung des Gesetzesentwurfs funktionieren wird ist abzuwarten. Zu wünschen bleibt, dass sich dieses Modell auch in Deutschland durchsetzen würde.

Fbahero hilft Ihnen gerne dabei, ihr Geschäftsmodell den neuen Anforderungen optimal anzupassen! Unsere automatisierte VAT Software erkennt das Überschreiten der Lieferschwelle oder den Termin der Lagerung. USt.-Pakete. Lassen sie sich gerne unverbindlich beraten.

Quellen: https://government.diginomica.com/2017/10/19/hmrc-share-data-amazon-ebay-tackle-online-fraud/

http://www.vatfraud.org/