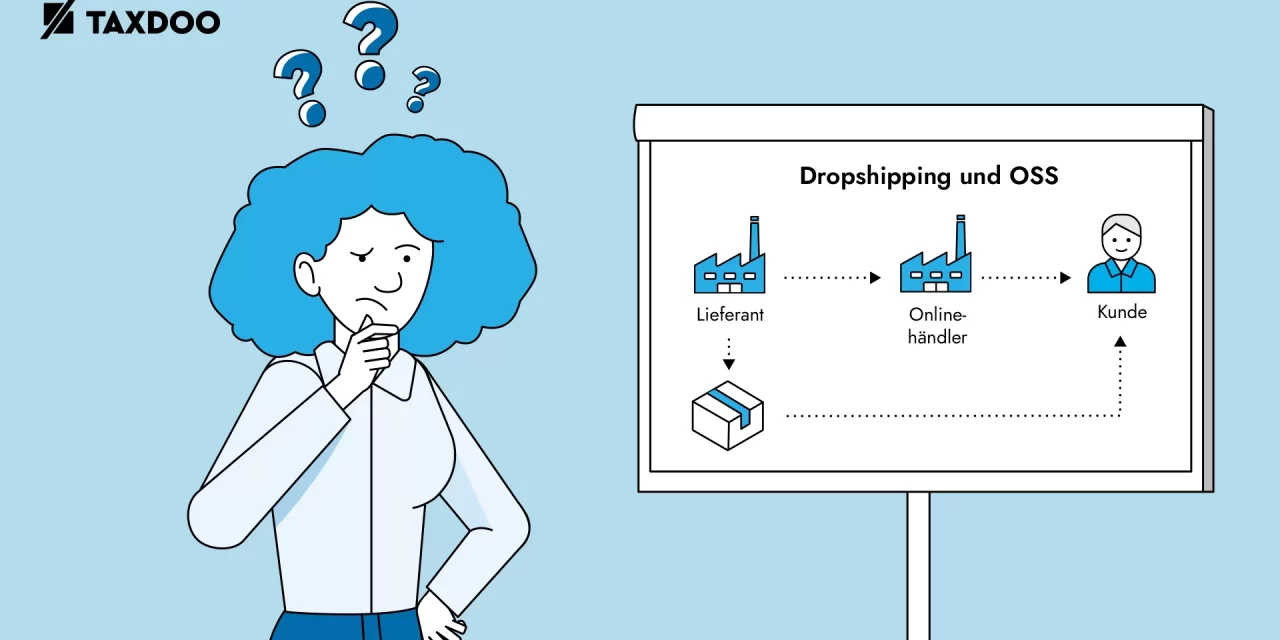

Längst haben Onlinehändler das Thema Dropshipping für sich entdeckt. Aus umsatzsteuerlicher Sicht kann das Prinzip jedoch rasch zum Problem werden. In diesem Beitrag erfahrt Ihr, wie sich Dropshipping mit dem One Stop Shop (OSS) vereinbaren lässt.

Zunächst einmal: Umsatzsteuerlich gesehen ist Dropshipping ein Reihengeschäft. Und Reihengeschäfte führen in der Praxis zu einigen steuerlichen Herausforderungen.

Seit Inkrafttreten der EU-Umsatzsteuerreform für den Onlinehandel zum 1. Juli 2021 fragen sich viele Händler: Hat die Reform und die Einführung des OSS Reihengeschäfte einfacher gemacht? Und Umsatzsteuerregistrierungen im Ausland vielleicht überflüssig?

Hier erfahrt Ihr, wie Ihr Dropshipping nutzen und über den OSS melden könnt.

Kein eigenes Warenlager

Im Onlinehandel ist das Prinzip Dropshipping vor allem für Neugründer und Wiederverkäufer attraktiv. Denn ein eigenes Warenlager ist nicht notwendig.

Das Ganze funktioniert so: Bestellt ein Kunde ein Produkt in Eurem Onlineshop, versendet nicht Ihr die Ware an den Kunden, sondern Euer Hersteller bzw. Lieferant. Auf ein eigenes Lager könnt Ihr also verzichten.

Doch jetzt wird es knifflig: Wie schon erwähnt, liegt beim Dropshipping umsatzsteuerlich ein Reihengeschäft vor. Das bedeutet: Es liegen zwei Lieferungen, jedoch nur eine Warenbewegung über denselben Gegenstand vor.

Falls Euer Lieferant bzw. Hersteller die Ware transportiert oder den Transport veranlasst, führt dieser die sogenannte bewegte Lieferung aus. Der Vorteil: Für die bewegte Lieferung gelten bestimmte umsatzsteuerliche Vorzüge; hierzu zählt unter anderem die Nutzung des OSS.

Die nächste Frage drängt sich förmlich auf: Können Onlinehändler beim Dropshipping ebenfalls den OSS nutzen? Ja, sie können. Dazu reichen ein paar Modifikationen, die wir im Folgenden erläutern.

Zwei Stellschrauben

Falls Ihr Waren an Privatpersonen in der EU verkauft und den OSS für Dropshipping nutzen wollt, müsst Ihr zwei Dinge tun:

1. Ihr müsst den Versand für die bestellte Ware beauftragen und den Spediteur bezahlen, der die Ware vom Lieferanten oder Hersteller abholt und zum Kunden transportiert.

2. Gegenüber Eurem Lieferanten müsst Ihr eine bestimmte Umsatzsteuer-Identifikationsnummer (USt.-ID) benutzen. Konkret muss das die USt.-ID des Abgangslandes sein; also das EU-Land, in dem sich die Ware zu Beginn des Transports befindet.

Erfüllt Ihr diese beiden Voraussetzungen, führt Ihr als Onlinehändler die bewegte Lieferung aus. Und könnt diese über den OSS melden.

Dropshipping über den IOSS

Wenn Ihr den Import One Stop Shop (IOSS) nutzt, müsst Ihr beim Dropshipping ebenfalls ein paar Punkte beachten. Falls Ihr Waren von Herstellern außerhalb der EU bezieht und diese an EU-Privatpersonen verkauft, achtet auf Folgendes:

1. Ihr müsst den Versand für die bestellte Ware beauftragen und den Spediteur bezahlen, der die Ware vom Lieferanten oder Hersteller abholt und zum Kunden transportiert.

2. Da die Ware in die EU importiert werden muss, um den Endkunden in der EU zu erreichen, müsst Ihr die Ware beim Zoll anmelden. Das heißt: Ihr müsst Zollanmelder sein. Die Nutzung einer bestimmten USt-ID ist hier nicht entscheidend.

Gute Position

Ihr seht: Mit ein paar Kniffen könnt Ihr den OSS für Dropshipping-Lieferungen nutzen. Auf umsatzsteuerliche Registrierungen im EU-Ausland könnt Ihr dann verzichten. Speziell, wenn Ihr mit einem relativ kleinen Kreis an Lieferanten und Herstellern zusammenarbeitet, lohnt sich beim Dropshipping die Nutzung des OSS.

Sprecht unbedingt Euren Steuerberater auf das Thema an. Dann befindet Ihr Euch beim Dropshipping nicht nur aus logistischer, sondern auch aus umsatzsteuerrechtlicher Perspektive in einer guten Position.

Umsatzsteuer und Finanzbuchhaltung endlich einfach!

Taxdoo

wickelt deine Umsatzsteuer-Prozesse im EU-Ausland, die Finanzbuchhaltung – und im Laufe des Jahres auch die Rechnungserstellung über eine einzige Plattform ab. Vollautomatisierte Anbindungen von Amazon bis Zalando. Inkl. OSS, EU-Registrierungen, Meldungen, Verbringungen, Intrastat und mehr!

Erfahre mehr über E-Commerce, Umsatzsteuer & Buchhaltung im Taxdoo-Blog

.