Vor über einem Jahr wurde das VAT E-Commerce Package der EU umgesetzt. Seitdem können Onlinehändler ihre Umsatzsteuer aus grenzüberschreitenden B2C-Verkäufen in der EU über den One Stop Shop (OSS) deklarieren. Nun fragen sich viele: Wann stehen die ersten OSS-Prüfungen an? Und wie werden diese ablaufen?

Das OSS-Verfahren besitzt zweifelsohne den Charme, dass Onlinehändler nicht mit den lokalen Steuerbehörden der EU-Länder in Berührung kommen. Für die Nutzung des OSS ist lediglich eine Registrierung im Sitzstaat des Onlinehändlers erforderlich.

Nur: Ihr könnt Eure Umsatzsteuerschuld zwar zentral über den OSS begleichen. Doch steuerpflichtig seid Ihr in den Ländern, in denen Eure Endkunden sitzen. Und diese Länder sind durchaus daran interessiert, ob Eure OSS-Meldungen korrekt sind. Das bedeutet: Über kurz oder lang wird es OSS-Prüfungen geben. Und dabei spielt die SAF(Standard Audit File)-OSS-Datei eine zentrale Rolle.

Ablauf einer OSS-Prüfung

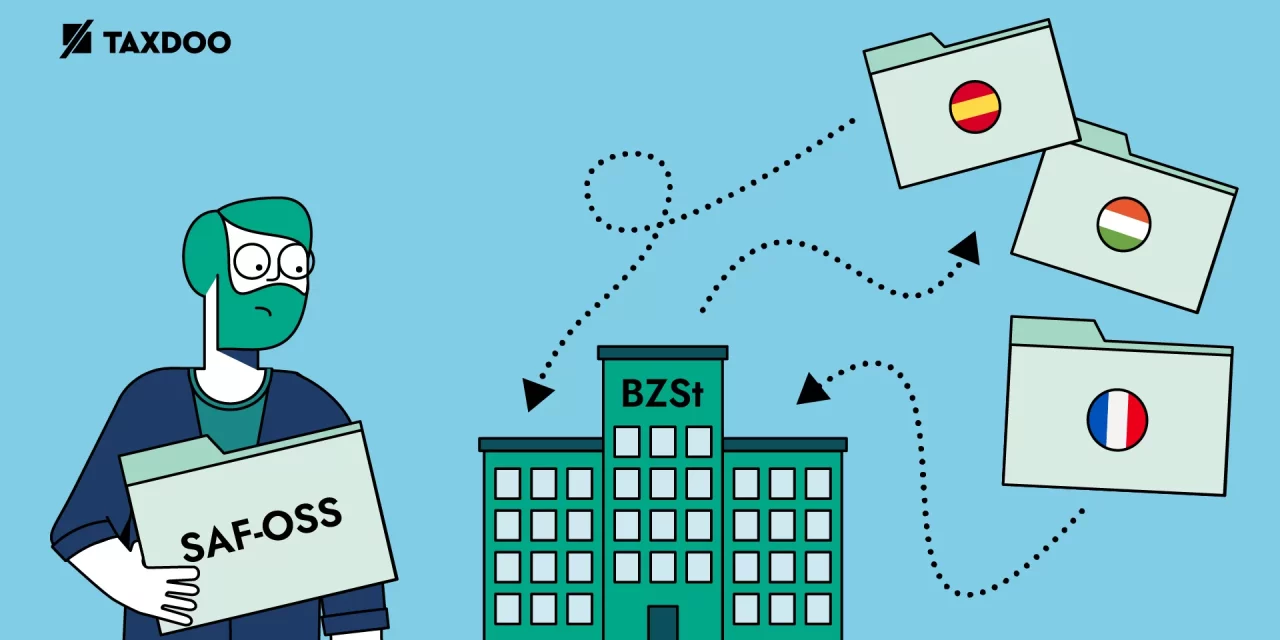

Will eine Steuerbehörde die OSS-Umsätze eines Onlinehändlers mit Sitz in einem anderen EU-Land überprüfen, muss sie sich an die zuständige Behörde im Sitzstaat des Händlers wenden.

Ein Beispiel: Das italienische Finanzamt beabsichtigt, die Umsätze eines in Deutschland ansässigen Onlinehändlers zu prüfen. Dann muss sich die italienische Seite zunächst an das Bundeszentralamt für Steuern (BZSt) wenden.

Anschließend übermittelt das BZSt die Anfrage an den Onlinehändler. Dieser muss dem BZSt die erforderlichen Informationen elektronisch bereitstellen. Dafür gibt es ein standardisiertes Format: Die SAF-OSS Datei, die von sämtlichen EU-Ländern akzeptiert wird.

Der Onlinehändler übermittelt die geforderte SAF-OSS Datei an das BZSt, das die Datei an die italienische Seite weiterleitet. Der Vorteil: Der Steuerpflichtige muss nur mit einer Finanzverwaltung kommunizieren. Die jeweils zuständige Finanzbehörde steuert den Datenaustausch mit den übrigen EU-Ländern.

Zugleich gibt die SAF-OSS Datei dem Steuerpflichtigen Gewissheit, sämtliche OSS-Aufzeichnungspflichten zu erfüllen und zeitnah auf eine entsprechende Datenabfrage reagieren zu können.

Die SAF-OSS Datei wird im .xml-Format generiert und enthält für einen definierten Zeitraum Informationen zu den einzelnen Verkäufen und Retouren, u.a. zum EU-Land des Verbrauchs, Art und Menge der gelieferten Waren, Steuerbemessungsgrundlage, Umsatzsteuersatz und -betrag. Außerdem müssen Informationen hinsichtlich erhaltener Zahlungen vorhanden sein.

Detaillierte Informationen noch Fehlanzeige

Zum genauen Ablauf stellt das BZSt bislang keine detaillierten Informationen zur Verfügung. Fest steht lediglich, dass der Steuerpflichtige bei einer Anfrage aus dem EU-Ausland auf elektronischem Wege benachrichtigt werden muss. Das BZSt benötigt also einen Prozess für die Kontaktaufnahme; diese erfolgt wahrscheinlich über das Portal „Mein Bop“.

Insbesondere ist noch nicht geklärt, wie bei Unstimmigkeiten die Kommunikation zwischen den Behörden geregelt ist. Fest steht nur: Das Land, das Ermittlungen einleiten will, muss mit dem Sitzstaat des Steuerpflichtigen die Erforderlichkeit klären.

Eine zentrale Frage: Wie viel Zeit erhält der Onlinehändler, um die erforderlichen Daten bereit zu stellen? Es gilt: Gemäß Art. 47i VO (EU) Nr. 904/2010 hat ein EU-Land nach Einreichung einer Prüfungsanfrage bis zu 30 Tage Zeit, die entsprechenden Informationen bereitzustellen.

Dazu gibt es auf der Homepage der EU folgende Aussage: “It should be borne in mind that a failure to make these records available within a month of receiving a reminder from the Member State of identification will be regarded as persistent failure to comply with the rules relating to the scheme and will result in exclusion from the scheme.”

Bedeutet: Die Nichteinreichung der SAF-OSS Datei kann zum Ausschluss aus dem OSS-Verfahren führen!

Schafft es der Steuerpflichtige nicht, die notwendigen Daten innerhalb von 30 Tagen bereitzustellen, besitzt die anfragende Behörde zudem die Option, weitere Prüfungen gemäß dem geltenden nationalen Verfahrensrecht durchzuführen. Spätestens dann könnte es heikel werden. Eine gute Vorbereitung ist also enorm wichtig. Dazu ein Hinweis: Grundsätzlich müssen Onlinehändler Aufzeichnungen zu ihren OSS-Verkäufen 10 Jahre aufbewahren.

Eine Frage der Zeit

Es dürfte nur eine Frage der Zeit sein, bis die ersten OSS-Prüfungen in der EU anlaufen. Hinweise aus Österreich, Spanien oder Irland lassen vermuten, dass dies in nicht allzu ferner Zukunft der Fall sein könnte. Indes hat man aus Deutschland dazu noch nicht viel gehört. Es scheint, dass das BZSt den exakten Prozess einer OSS-Prüfung erst noch festlegen muss.

Wann die ersten Prüfungsanfragen tatsächlich eintrudeln, bleibt abzuwarten. Klar ist: Zu diesem Zeitpunkt ist es zu spät, sich den Kopf darüber zu zerbrechen, wie die Daten bereitgestellt werden können. Vielmehr sollten sich Onlinehändler darüber rechtzeitig Gedanken machen.

Umsatzsteuer und Finanzbuchhaltung endlich einfach!

Taxdoo wickelt deine Umsatzsteuer-Prozesse im EU-Ausland, die Finanzbuchhaltung – und im Laufe des Jahres auch die Rechnungserstellung über eine einzige Plattform ab. Vollautomatisierte Anbindungen von Amazon bis Zalando. Inkl. OSS, EU-Registrierungen, Meldungen, Verbringungen, Intrastat und mehr!

Erfahre mehr über E-Commerce, Umsatzsteuer & Buchhaltung im Taxdoo-Blog.

Bei unserer aktuellen Prüfung ist das Thema bereits angesehen worden. Allerdings vor allem unter dem Aspekt, ob nicht eventuell inländische Umsätze im Ausland gelandet sind. Dürfte sicher eine tolle Sache werden, wenn es in der EU Probleme gibt: man kann Behörden des anderen Landes gut beschäftigen 😉

Ansonsten dürfte Deutschland eher zum Problem werden: Stochwort Weiterleitung dieser Gelder. Wie es aussieht sind die Kassen absolut leer. Wir kennen diverse Kollegen, die sich über Abbuchungen des Finanzamts wundern. Die Erklärungen und Rückzahlungen kommen erst nach langem Hin- und Her. Da scheint es doch massive Probleme zu geben.

Wundert nicht, so wie das Geld rausgeworfen worden ist und weiterhin wird. Glücklicherweise haben Schulden nur einen positiven Namen: Sondervermögen.

Irgendwann wird das Rating schlechter werden und das Gejammere groß, da dann richtig Zinsen gezahlt werden müssen.